Строительство собственного дома

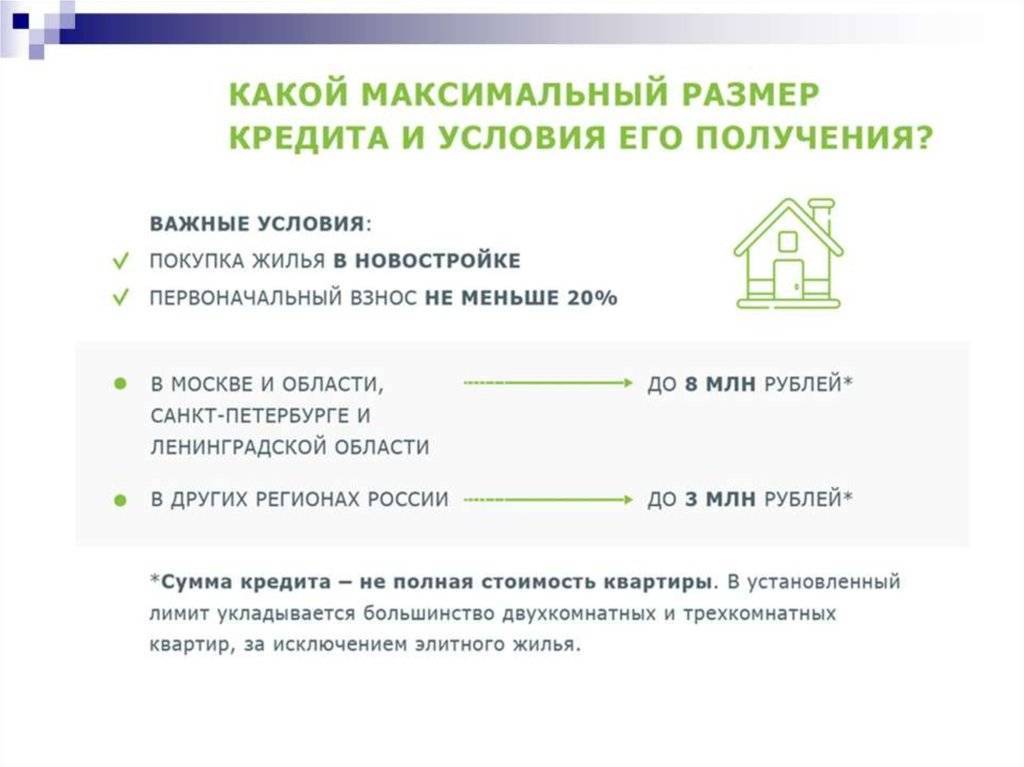

Эта программа подразделяется на 2 направления – строительство дома на территории Москвы, Московской или Липецкой области, а также строительство ИЖС на территории остальных регионов

Программа 1

Первое предложение действует в рамках акции от партнера сбербанка сайта Domclick. В кредит можно получить от 300 тыс. до 30 млн. руб. по ставке от 10,9%. Цель предоставления займа – строительство капитального дома на собственном земельном участке, который располагается в Москве, Подмосковье или Липецкой области.

Последовательность действий следующая:

- Заемщик приобретает земельный участок за свой счет либо получает его бесплатно от муниципалитета (например, по договору безвозмездной аренды).

- Затем подает заявку на ипотеку в отделении. При этом составлять проект и разрабатывать не нужно, поскольку партнеры Сбербанка (компании-застройщики) проведут все необходимые работы самостоятельно.

- Банк принимает решение за 1 сутки (но не позднее 3 рабочих дней).

- После этого заемщик заключает договор на строительство по заранее согласованному с ним проекту и смете.

- Затем собственник передает в залог банку земельный участок, после чего начинается процесс строительства.

- Возведение дома заканчивается через 3-4 месяца, после чего заемщик принимает строительство. При отсутствии претензий он подписывает акт приема-передачи.

- Происходит регистрация права собственности на дом через Росреестр (заявку можно подать онлайн).

- Дом также переходит в залог Сбербанка.

- По окончании выплат по ипотеке обременение снимается с обоих объектов, и заемщик становится полноправным собственником.

Программа 2

Построить дом можно и на территории другого региона, воспользовавшись соответствующей программой Сбербанка. Условия аналогичные – сумма от 300 тыс. до 3 млн. руб., срок до 30 лет, ставка от 11,0%, взнос от 25%. Однако банк может одобрить строительство не на любом земельном участке – большое значение имеет:

- наличие подведенных коммуникаций;

- состояние дорожного покрытия;

- транспортная доступность;

- расстояние до более крупного населенного пункта;

- наличие социальной инфраструктуры.

Как правило, кредит одобряется для строительства дома ИЖС на территории коттеджного поселка, который уже полностью приспособлен для комфортного проживания семьи.

Последовательность действий заемщика точно такая же – сначала нужно обратиться в Сбербанк с документами на земельный участок. Если на этой территории можно возвести дом, банк даст одобрение, после чего выделит необходимую сумму. После возведения объекта он перейдет в залог.

Обратите внимание! До дня возведения дома и сдачи его в эксплуатацию по кредиту действует более высокая ставка – порядка 11,5% годовых. Она будет сразу уменьшена с момента передачи объекта в залог Сбербанка.

Условия банков и особенности

Для того чтоб вам удобнее было сравнить ипотечные программы на строительство частного дома, ниже представлена таблица с условиями кредитования двух рассматриваемых нами банков.

| Сбербанк | АТБ | |

|---|---|---|

| Процентные ставки | 10,5% – 0,5% – если у вас есть зарплатной карты; +1% – на период, пока вы не зарегистрировали ипотеку; +1% – если вы отказываетесь от страхования жизни и здоровья, как требует это Банк |

12,25 -12,5% · +1% при подтверждении части дохода по форме банка; · +1,5% для собственников бизнеса и индивидуальных предпринимателей; · +1,5% если вы будете строить загородный дом · размер процентной ставки увеличен на 2% будет до тех пор, пока не предоставите документы, которые подтверждают целевое использование кредитных средств |

| Срок кредита | до 30 лет | от 3 до 25 лет |

| Минимальная сумма | 300 000 рублей | 600 000 рублей в Москве и Московской; 350 000 – в других регионах |

| Максимальная сумма, руб. | Не выше 75% от оценки залога | Не ограничена, но не более 70% залога |

| Первоначальный взнос | от 25% | от 30% |

| Страхование | Обязательное страхование залогового имущества (кроме земельного участка) | Страхование жизни, здоровья Заемщика и залога Причем, при отказе от одной из страховки, процентная ставка увеличивается от 1 до 1,5% |

Программа «Молодая семья»

Государство запустило ряд программ поддержки ипотечных заемщиков, чтобы помочь максимально выгодно решить жилищную проблему жителей страны. Более подробно о них мы говорили ранее в посте ипотека с господдержкой. А сейчас вкратце обсудим ряд из них относительно стройки.

Воспользоваться программой ипотека «Молодая семья» в Сбербанке может семья, в которой хотя бы один из супругов не достиг 35-летнего возраста на момент подачи заявки на кредит или неполная семья, в которой родитель не достиг 35-летнего возраста на момент подачи заявки на кредит. Кредит по данной программе выдается под 11,25%, первоначальный взнос от 20%.

В АТБ существует подобная программа под названием «Ипотека молодым», но ее условия отличаются от Сбербанковской. Если в Сбербанке льготными условиями «молодая семья» вы можете воспользоваться при получении кредита, то в АТБ льготная программа для молодых семей предназначена для поддержки заемщиков, с которыми уже заключен ипотечный договор после рождения или усыновления ребенка, позволяя в течение льготного периода (один календарный год) оплачивать установленные кредитным договором ежемесячные платежи в уменьшенном размере.

Материнский капитал

Ну и, конечно же, никто не отменял право использование материнского капитала. Ипотека с материнским капиталом подразумевает полное или частичное использование вами данных денежных средств для погашения части жилищной ипотеки. Условия использования капитала также различаются в рассматриваемых нами банках, итак:

– в Сбербанке вы можете использовать материнский капитал для первоначального взноса или его части, а также для частичного досрочного погашения;

-а в АТБ – только на частичное досрочное погашение кредита.

И не забывайте, что решение о переводе средств по мат капиталу принимается в течение двух месяцев, поэтому заранее об этом побеспокойтесь.

Прежде, чем закончить наш ликбез по ипотеке на строительство дома, хочется сказать о дополнительных льготных условиях, которые имеются в рассматриваемых нами финансовых организациях, они конечно разные, но их наличие приятно, в принципе.

В Сбербанке вы можете в течение двух лет воспользоваться отсрочкой по уплате основного долга или увеличить срок кредитования. Для этого вам нужно представить документы о том, что стоимость вашего строящегося жилого дома увеличилась на период стройки.

В свою очередь, в АТБ вы можете снизить ежемесячные платежи по программе «Назначь свою ставку». Смысл заключается в том, что вы вносите единовременный платеж, соответствующий требованиям, соответственно ваша процентная ставка уменьшается. Варианта три:

«Лайт» – единовременный платеж составляет 1% от суммы кредита, ставка снижается на 0,5%;

«Классик»: единовременный платеж – 2,5% от суммы кредита, ставка снижается на 1,0%;

«Премиум»: единовременный платеж – 4% от суммы кредита, ставка снижается на 1,5%.

Налоговые вычеты

Ну, и нельзя не упомянуть о налоговых вычетах. Налоговые вычеты распространяются на сумму процентов, уплаченных по целевому ипотечному кредиту. Величина вычета — 13%, максимум – 260 000 рублей. Вычет предоставляется после получения на руки Свидетельства о праве собственности на жилой дом.

Подробнее читайте наш пост: «Налоговый вычет проценты по ипотеке»

Особенности приобретения недвижимости в кредит

В отличие от ипотеки, обычный кредит от банка — не является целевым банковским продуктом. Он может предоставляться под любые цели заемщика, включая улучшение жилищных условий. Единственное, его нельзя получить для реализации предпринимательских целей.

Различные финансовые организации устанавливают собственные возрастные ограничения для своих клиентов. Получить ссуду могут только резиденты страны, которым исполнилось 18-21 год. Возраст заемщика не должен превышать 70 лет.

К достоинствам потребкредитов относят:

- быстрое рассмотрение и небольшой пакет документов, первый взнос оплачивается по усмотрению клиента;

- при большой сумме займа потребуется предоставление жилья в залог либо оформления поручительства;

- банк не отслеживает, куда потрачена ссуда, оформление каких-либо страховок не обязательно;

- объект недвижимости покупатель подбирает самостоятельно, без ограничений со стороны банковского учреждения.

Однако в потребкредитах, как правило, небольшой кредитный лимит — в большинстве случаев, он не превышает 1 миллион рублей. Срок кредитования составляет 5-6 лет. При этом, проценты по ссуде достаточно высокие. Они могут достигать 20-30% годовых. На крупные суммы понадобится оформление поручительства.

Только некоторые банки соглашаются предоставить деньги с большим лимитом и на более длительный срок. Перед подписанием договора, рекомендуется тщательно рассчитать собственные финансовые возможности. Ежемесячный платеж составляет внушительную сумму, а переплата очень ощутима.

К недостаткам потребкредитов при покупке жилья также относят:

- высокие проценты по займу и большой ежемесячный платеж;

- учитывается кредитная история клиента, она может стать причиной отказа;

- небольшой период действия кредитного договора не позволяет растянуть выплаты, что создает ощутимую нагрузку на семейный бюджет;

- денежные средства, доступные для получения, напрямую зависят от доходов клиента, лимит не превышает 3 млн рублей.

Потребительская ссуда для приобретения дома выгодна, если предварительно собрана большая часть денег. Плюс покупатель самостоятельно выбирает понравившийся дом. Согласование покупки с банком не требуется. Правда, клиент при этом несет все риски по сделке, ему самостоятельно придется проверять юридическую чистоту объекта.

На дом не оформляется залог, поэтому при возникновении временных трудностей у собственника, банк не сможет претендовать на него. На недвижимость не налагаются и другие ограничения: при необходимости владелец сможет его продать либо сдать в аренду.

Заемщику требуется обязательно подтвердить документально собственные доходы. Лицам, имеющим непостоянную прибыль, часто отказывают в выдаче ссуды.

Какие варианты строительства в кредит существуют

Несмотря на огромные сложности, желание построить свой дом за заемные средства есть у многих россиян. Ждать, пока государство создаст специальную программу под такое кредитование, никто не хочет.

Поэтому используют те варианты, которые есть уже сейчас и доступны заемщикам:

1. Потребительский кредит на строительство. Пока это самый частый вариант, люди покупают в кредит строительные материалы или оплачивают за счет него услуги строительных компаний.

Плюсы – получить легко, особенно для зарплатного клиента банка. Выдается, как правило, без целевого использования, не нужно оформлять никакой залог. Выплатив один кредит, можно брать другой – на следующую партию стройматериалов.

Минусы – высокая процентная ставка, минимум 15-16%, к которым прибавляется плата за страховку. Срок кредитования вряд ли будет больше, чем 3 года, а значит, ежемесячный платеж будет большим. По потребительским кредитам нет программ государственной поддержки.

В отсутствие специализированных программ желающим построить дом чаще всего приходится использовать именно кредиты. Лучше всего оформлять потребительский кредит в том банке, куда приходит зарплата или пенсия, тогда ставка будет ниже.

2. Ипотечный кредит под залог другого имеющегося жилья. Это компромиссный вариант – ставка по кредиту будет как при ипотечном кредитовании, а деньги можно будет свободно использовать при строительстве.

Главный минус – нужно иметь другой объект недвижимости. К ним банки применяют серьезные требования: жилье должно иметь все необходимые коммуникации, находиться в нормальном состоянии, не быть признанным ветхим или аварийным.

Кредит можно получить, как правило, в размере до 75% от оценочной стоимости залогового жилья. Учитывая, что дом обычно строят те, у кого слишком маленькая квартира, сумма кредита будет небольшой.

На такие кредиты государственные программы поддержки тоже не распространяются.

3. Полноценная ипотека на строительство дома. Этот вариант имеет один огромный недостаток – подобных программ кредитования в России практически нет.

Максимум, что может предложить банк, это оформление кредита под залог земельного участка. Когда дом будет построен, его тоже оформят как залог.

Стоит понимать, что банк, скорее всего, воспользуется кадастровой стоимостью земельного участка, которая может быть занижена. Сумма кредита составит определенный процент от этой стоимости, поэтому она явно будет не очень большая.

Если получится оформить именно ипотечный (жилищный) кредит, его частично можно погасить материнским капиталом. Пенсионный фонд официально разрешает направлять средства капитала на это.

На практике в действительности работают только первые 2 варианта. Ипотека на цели строительства дома есть только у государственного Банка «Дом.РФ», и с множеством ограничений.

Беспроцентные кредиты на приобретение жилья

Ипотечное кредитование современного образца считается одной из долгосрочных форм крупного заимствования. Срок действия договора на приобретение жилья в кредит может превысить 10 лет. В этой отрасли активно развиваются государственные программы льготного кредитования, позволяющие значительно снизить ставки по ипотеке. Коммерческие банки извлекают прибыль путем использования различных комиссий. Своевременная оплата по ипотечному виду кредитования позволит заемщику стать обладателем недвижимости. Если просрочить платеж, моментально произойдет начисление штрафа.

Беспроцентный кредит для приобретения квартиры без участия в государственной льготной программе представляет собой целую схему по выкачке денег заемщика. Банки берут комиссии буквально за каждое действие клиента, сводят на нет все преимущества нулевой процентной ставки. В долгосрочной перспективе переплата по ипотечному кредиту выше на 50% в сравнении с альтернативными видами заимствования.

Беспроцентный кредит на приобретение автомобиля

Потребительские кредиты в основном используются для приобретения товаров средней ценовой категории, включая мебель, стройматериалы и бытовую технику

Сделки между автомобильными салонами и покупателями транспортных средств заслуживают отдельное внимание. В этой отрасли беспроцентный кредит считается исключительно маркетинговым инструментом

Автокредитование всегда носит платный характер, даже если представители автосалонов и банков уверяют заемщика в обратном.

Аргументы за и против

Для того чтобы принять решение относительно того, построить дом в ипотеку или покупать готовое жилье, необходимо сопоставить плюсы и минусы обоих вариантов. Рассмотрим их в таблице:

| За | Против | |

|---|---|---|

| Строительство | Возможность обустройства участка в соответствии со своим предпочтениями | Временные и физические затраты |

| Контроль каждой стадии возведения дома | При привлечении строительной компании потребуются расходы на оплату оказанных профессиональных услуг | |

| Уверенность в высоком качестве выполненных работ | Если работы проводятся самостоятельно, возникает риск их некачественного выполнения | |

| Заметная экономия денежных средств | ||

| Покупка | В новое жильё можно переехать сразу после оформления сделки | Возможна значительная переплата денежных средств |

| Высокий риск при потере платежеспособности лишиться жилья | ||

| Некоторые категории заёмщиков (молодые семьи, военные) могут сэкономить, оформив заём на льготных условиях | Сложное оформление кредита | |

| Отличный вариант инвестирования |

Ипотека – один из реальных способов стать владельцем жилья. Строительство при одобрении банком данного варианта кредитования можно закончить в кратчайшие сроки. И хоть получить подобный заём нелегко, стоит задаться такой целью, чтобы построить дом своей мечты.

Сумма ипотеки и срок кредитования: на что рассчитывать?

Безусловно, каждый банк вправе устанавливать свои условия кредитования, разрабатывая ипотечные продукты. Но в этой статье мы собрали стандартные условия по ипотеке на строительство дома, которые сегодня можно встретить на банковском отечественном рынке.

Стандартно, банк выдает займ в размере 20-85% от общей суммы ипотеки. В случае с кредитованием на строительство, необходимо будет предоставить смету, в которой будет указана общая сумму.

Ипотека может быть оформлена на срок от 5 до 30 лет, в зависимости от требуемой суммы и уровня дохода заемщика. Ипотека предусматривает индивидуальный подход, ведь речь идет о длительном периоде и банк, в первую очередь, заинтересован в полном возврате долга. Поэтому банк не станет намеренно уменьшать сумму кредитования, повышая финансовую ежемесячную нагрузку, которую клиенту заведомо будет сложно выплачивать.

Земельный участок в качестве залога

Кроме того, всем известно, что банки получают основную прибыль именно с кредитных продуктов, поэтому они заинтересованы в длительном периоде действия договора. Поэтому если заемщик чувствует, что, рассчитанный по стандартной схеме график платежей сложен для него, лучше сразу сказать об этом кредитному инспектору и попросить другой расчет. В некоторых случаях, банки могут пойти навстречу и предоставить клиенту право выбора по способу платежа: аннуитетный или дифференцированный.

Размер ставки зависит от выбранного банка и может варьироваться в зависимости от пакета предоставленных документов. Чем ниже финансовый риск для учреждения, тем выгоднее ставку может оно предложить заемщику.

Также на размер процентной ставки могут влиять такие факторы, как срок кредитования, условия, размер первоначального взноса.

Размер процентной ставки – это первое на что обращает внимание клиент, подбирая банк для оформления ипотеки. Вместе с тем, на конечную сумму переплаты влияет не только данный фактор

Важно обращать внимание на комиссии, дополнительные сервисы, страхование и штрафные санкции, которые выставляет банк. Порой заниженная процентная ставка с лихвой перекрывается размером комиссий и дополнительным видом услуг, который автоматически включается банком в ипотечный портфель

Особенности покупки домов в ипотеку

Ипотека – банковский финансовый продукт, с помощью которого можно получить деньги с одной целью: на приобретение жилья. Заемщик может купить только тот вариант, который одобрит банк. Деньги переводятся продавцу недвижимости по безналичному расчету, они не передаются покупателю ни физически, ни на счет.

Достоинствами ипотечных кредитов считаются:

- более низкая процентная ставка по сравнению с другими банковскими продуктами;

- чем длиннее период кредитования, тем меньше ежемесячный платеж;

- обязательная страховка позволяет погасить задолженность при форс-мажорных обстоятельствах;

- допускается привлечение до 4 созаемщиков, сумма займа может достигать 20 млн рублей;

- можно привлечь для погашения процентов материнский капитал либо воспользоваться льготными государственными программами;

- недвижимое имущество обязательно проверяется на юридическую чистоту.

При этом покупаемый дом оформляется под залог, при этом на него налагаются ограничения до момента полного погашения долга:

- его нельзя продать;

- сдать в аренду;

- подарить;

- выполнить перепланировку.

Клиент уплачивает первоначальный взнос, который должен составлять не меньше 10-20% от стоимости покупки. Остальную часть средств предоставляет банк сроком до 20 лет.

К недостаткам ипотечных кредитов относят:

- длительное оформление сделки ввиду тщательных проверок со стороны банка и необходимости сбора для него внушительного количества бумаг;

- заемщик не может самостоятельно распорядиться деньгами, вся необходимая сумма полностью перечисляется продавцу;

- отказаться от страховки покупатель не может, она предусмотрена ГК РФ;

- расходы, связанные с оценкой жилья и его страхованием, ложатся на плечи клиента;

- после полного погашения задолженности, владельцу нужно самостоятельно снять ограничения с объекта, процедура занимает значительное время;

- при возникновении просрочек, кредитор имеет право изъять залоговое имущество для реализации на торгах, с целью погашения задолженности;

- если совладельцами дома являются лица пенсионного возраста, срок действия сделки может быть уменьшен, при этом ежемесячный платеж увеличится.

Для одобрения заявки на ипотеку, нужно быть готовым к тому, что придется собрать и подготовить огромный пакет документов. Банк, совместно со страховой компанией, тщательно поверяет приобретаемый заемщиком объект недвижимости, для того, чтобы минимизировать свои риски.

Таким образом, банк получает максимальное количество информации о заемщике и о доме с участком и выступает, в своем роде, «гарантом». Такая сделка является полностью безопасной для обеих сторон: продавец получит деньги, а покупатель — недвижимость.

Именно тщательная проверка несколькими комиссиями, а также необходимость оформления страховки позволили существенно снизить процентные ставки по ипотечным кредитам. Стоимость страховки составляет 1-2% от стоимости жилья. В качестве первого взноса заемщик может использовать материнский капитал либо собственные сбережения.

Требования к заемщикам от банков

Как уже говорилось выше, ипотечное кредитование на строительство дома представляет для банка максимальный финансовый риск. Именно поэтому кредитные учреждения предъявляют повышенные требования к заемщикам.

Некоторые банки не кредитуют лиц с временной регистраций, а вот Транскапитал, ВТБ 24 и Райффайзен выдает ипотеку иностранцам.

В этом случае клиенту обязательно нужно будет предоставить национальный паспорт государства, резидентом которого он является. Информация из паспорта должна быть переведена на русский язык и нотариально заверена.

Требования к заемщикам

Впервые обращаясь в кредитное учреждение за ипотекой, необходимо будет заполнить заявление заемщика, где указать необходимую сумму займа. Каждый банк выдает свое заявление, где могут быть самые разные вопросы.

Эти данные необходимы банку для проведения стандартной процедуры скоринга. Это алгоритм проверки, который учитывает общий финансовый риск потенциальной сделки и определяет уровень платежеспособности заемщика.

У каждого банка свои требования к кредитному баллу, но, как правило, программа учитывает следующие данные:

- возраст клиента;

- специальность и квалификация;

- место работы и продолжительность трудового стажа;

- семейное положение;

- наличие дополнительного дохода.

Что касается документов, подтверждающих доход, то идеальным вариантом является предоставление справки 2-НДФЛ, которую выдает бухгалтерия. Но справедливости ради стоит заметить, что многие граждане сегодня получают так называемую «серую зарплату» в конвертах, поэтому не могут официально подтвердить свой доход.

Кредитный скоринг

Справка в обязательном порядке должна быть подписана главным бухгалтером или директором. Если справка подписывается ответственным лицом по доверенности, то сотрудник банка может потребовать у вас копию доверенности в дополнении к справке.

Некоторые банки не принимают ни одного документа, кроме справки 2-НДФЛ, но такие банки, ка ВТБ-24, Райффайзенбанк , Металлинвест рассматривают и другие формы подтверждения дохода.

Для того чтобы оформить ипотеку на строительство дома, необходимо предоставить следующий пакет документов:

- паспорт гражданина РФ (оригинал и копия);

- ИНН (оригинал и копия);

- Наличие прописки в РФ (или временная регистрация);

- заявление заемщика;

- документ об имуществе (которое выступает в качестве залога);

- справка 2-НДФЛ (документ, подтверждающий официальный доход);

- копия трудовой книжки (все страницы заверены отделом кадров).

Документы для ипотеки

Дополнительно, некоторые кредитные учреждения могут потребовать такие документы:

- водительское удостоверение (копия и оригинал);

- загранпаспорт;

- военный билет;

- свидетельство о браке/разводе;

- документы, подтверждающий дополнительный доход.

Процентные ставки по ипотеке на строительство дома

Ипотечных программ такого плана сравнительно меньше, чем кредитов на покупку квартир — так как спрос на них намного ниже (все-таки построить загородный дом хотят меньше людей). Однако предложения есть во многих банках, в том числе и в топовых.

Сама схема оформления ипотеки практически не отличается от получения любого другого кредита

Сама схема оформления ипотеки практически не отличается от получения любого другого кредита

Сбербанк

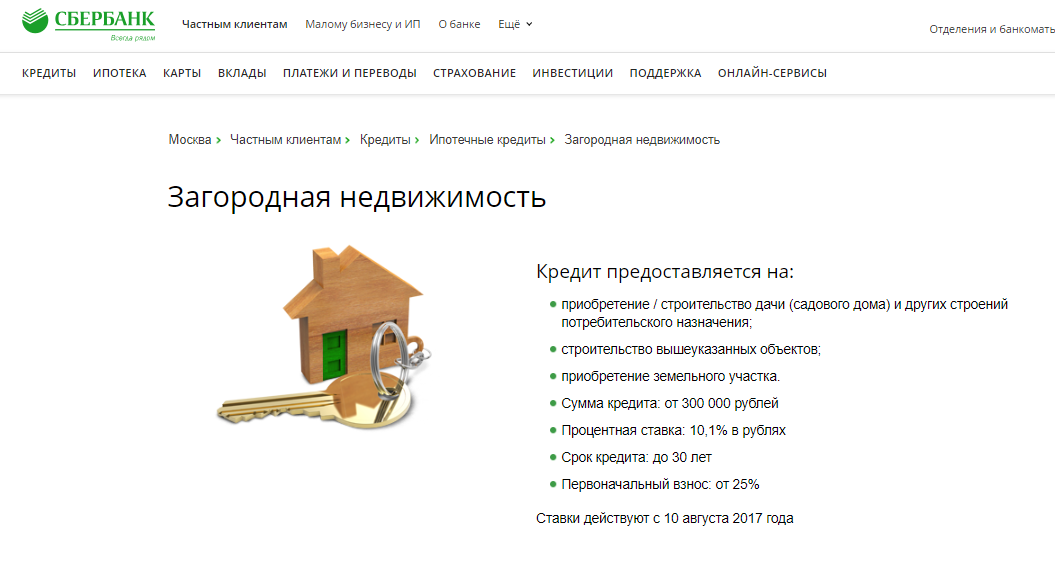

Для тех, кто планирует брать ипотеку на дом в Сбербанке — условия следующие:

- Срок — до 30 лет.

- Первый взнос — от 25%, но не менее 300 000 рублей и не более 75% от конечной стоимости.

- Сумма — от 300 000 рублей.

- Ставка — от 9,5% до 14% годовых.

По программе Сбербанка (называется она «Загородный дом») можно получить деньги на строительство частного дома или приобрести земельный участок, готовый дом (коттедж или дачу) или недостроенный. Рассчитать ипотеку в Сбербанке можно на сайте финучреждения.

ФК Открытие

Программа называется «Свободные метры» и распространяется на строительство частного дома, покупку квартиры или таунхауса.

Условия:

- Срок — от 5 до 30 лет.

- Ставка — от 10,7% до 18,7%.

- Сумма — от 500 000 до 30 млн рублей.

- Первый взнос не обязателен.

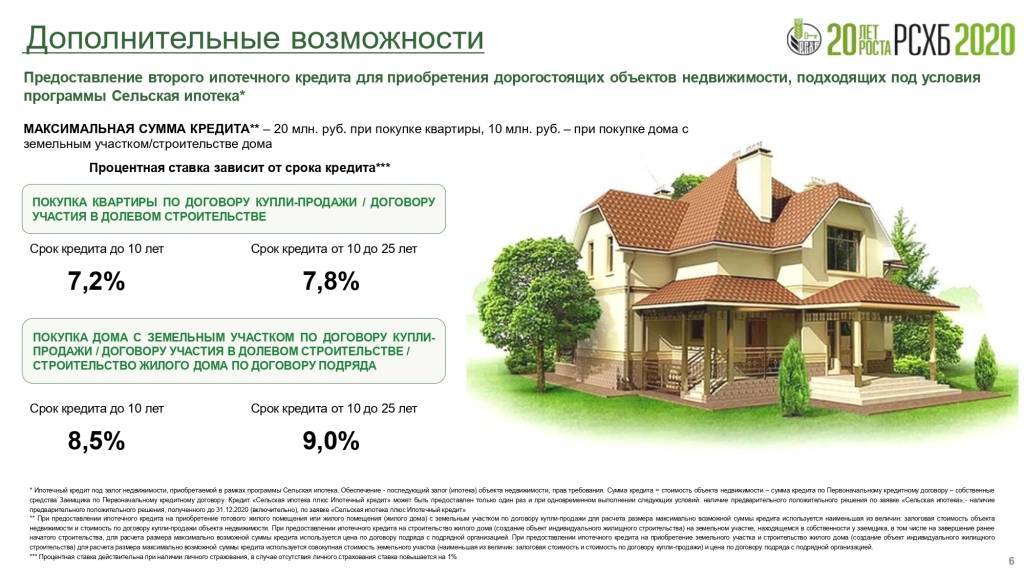

Россельхозбанк

В РСХБ — одна из самых низких ставок по потребительскому кредиту. Условия выдачи ипотеки следующие:

- Срок — до 30 лет.

- Ставка — от 5,17%

- Первый взнос — от 15%.

- Сумма — от 100 000 до 20 млн рублей.

По программе можно завершить начатое строительство, построить частный дом или приобрести квартиру или участок.

ДельтаКредит Банк

В ДельтаКредите займы на строительство дома выдают под залог имеющейся недвижимости. Условия:

- Ставка — от 9,75%.

- Сумма — от 600 000 рублей для Москвы и Московской области, для остальных регионов — от 300 000 рублей. Максимальная сумма — 60% от стоимости за

- Срок — от 3 до 25 лет.

- Первый взнос — не менее 30%.

Центр-инвест

Есть специальная программа именно для постройки дома — «Строительство жилья». Условия:

- Сумма — от 300 000 рублей.

- Ставка — от 10% до 11,25%.

- Первый взнос — от 10%.

- Срок — 5-20 лет.

Ипотека оформляется под залог земельного участка и строящейся недвижимости.

Севергазбанк

Ипотека оформляется под залог имеющегося жилья со следующими условиями:

- Ставка — от 9,25% до 13,25% годовых.

- Сумма — от 300 000 рублей и до 60% от планируемой стоимости построенного дома.

- Срок — до 30 лет.

- Первый взнос — не обязателен.

СНГБ

Есть отдельная программа «Частный дом», по которой можно получить займ на покупку пустого участка, участка с недостроем, участка с уже построенным домом или строительство дома на имеющемся участке. Выдается под залог покупаемого объекта или другого жилого помещения (при условии, что его стоимость не меньше размера кредита).

Условия оформления:

- Сумма — до 15 млн рублей.

- Срок — до 20 лет.

- Ставка — 14,5% при первоначальном взносе от 10% до 20% или 11,9% при первом взносе более 20%.

- Первоначальный взнос — от 10%.

Кредит на строительство частного дома: Россельхозбанк

Следует сказать, что Россельхоз банк не создает отдельных программ для каждого объекта кредитования. Условия формируются индивидуально, исходя из качеств и запросов заемщика. Первоначальный взнос должен составлять не менее 15% от стоимости жилья. Продолжительность заимствования чуть ниже, чем в Сбербанке – максимум 25 лет. Сумма может колебаться от 100 тысяч до 2 млн рублей в зависимости и запросов и доходов заемщика. Возраст заемщика не должен превышать 65 лет.

Можно привлечь до 3 созаемщиков. Страхование жилья обязательно. Залогом может выступать право требования, сам дом после того, как будет готов к заселению, а также иная недвижимость. Процент до окончания строительства дома обычно выше. После перезаключения договора условия становятся более выгодными.

Ипотека на строительство частного дома в Россельхозбанке допускает использование средств материнского капитала в любом качестве: как первый взнос или как средство погашения кредита. Молодым семьям после рождения ребенка предоставляется отсрочка в 3 года, когда платить нужно только проценты, а не основной долг.

Если вы берете кредит частями по мере завершения этапов строительства, это решение будет для вас наиболее выгодным. Проценты начисляются только на полученную сумму. Таким образом банк защищает себя от риска, а вы уменьшаете свои выплаты. Когда выдается ипотека на строительство жилого дома, Россельхозбанк тщательно следит за тем, чтобы деньги были потрачены именно на строительные работы. Сотрудники банка могут запросить ваши документы вне зависимости от того, строите вы сами или обращаетесь в компанию.